Fiscalidad

25/03/2025

Cómo rellenar el Modelo 714: el Impuesto sobre el Patrimonio

Si al 31 de diciembre tienes un patrimonio elevado, incluyendo criptomonedas, puedes estar obligado a presentar el Modelo 714, correspondiente al Impuesto sobre el Patrimonio. Este impuesto, regulado inicialmente por la Ley 19/1991, fue restablecido mediante el Real Decreto-ley 13/2011 con carácter temporal —pero lleva más de una década en vigor y Hacienda lo aplica con rigor creciente, especialmente desde que las criptomonedas entraron en escena.

¿Desde cuándo se declaran las criptomonedas?

Aunque la Ley original ya incluía los bienes susceptibles de valoración económica, fue a partir de 2021 cuando la Agencia Tributaria creó una sección específica (la Sección Q) en el Modelo 714 para que tú declares expresamente los saldos en monedas virtuales. Desde entonces, las cripto no solo deben declararse, sino que tienen su espacio propio, con formato y criterios definidos.

¿Estás obligado a presentarlo?

Debes presentar el Modelo 714 si cumples alguna de estas condiciones:

tu patrimonio neto (activos menos deudas) a 31 de diciembre, incluyendo tus criptomonedas valoradas en euros, supera los 700.000 € (si no hay normativa autonómica específica);

superas el umbral establecido por tu comunidad autónoma;

o si el valor total de tus bienes y derechos supera los 2 millones de euros, aunque luego la cuota resulte cero.

Ignorar esta obligación o presentar información incompleta puede derivar en sanciones económicas importantes.

¿Qué norma regula esto actualmente?

El procedimiento y plazo de presentación del Modelo 714 está definido cada año mediante orden ministerial. Para la campaña 2024 (a presentar en 2025), la referencia será la Orden HAC/242/2025, de 13 de marzo (BOE, 14 de marzo de 2025).

¿Cuándo debes presentarlo?

Tienes que presentar el Modelo 714 entre el 11 de abril y el 30 de junio del año siguiente al ejercicio fiscal.

Por ejemplo, si te refieres a tu patrimonio al 31 de diciembre de 2024, tendrás hasta el 30 de junio de 2025 para enviarlo.

¿Y qué pasa con las criptomonedas?

Debes declararlas dentro del Modelo 714, en la Sección Q - Saldos en monedas virtuales. No es opcional. Hacienda las considera bienes patrimoniales, igual que una vivienda, una cuenta bancaria o un fondo de inversión.

Debes indicar:

el tipo de criptoactivo (ej.: Bitcoin, Ether, USDC, NFTs)

cuántas unidades tienes

y su valor total en euros a 31 de diciembre a las 23:59

Y sí, se declara cripto por cripto, una a una.

¿Cómo calculas ese valor?

Usa fuentes públicas fiables como CoinGecko o CoinMarketCap, o herramientas fiscales como CryptoBooks, que te generan informes justificativos con todos los valores en euros ya consolidados. Esos informes te servirán si Hacienda te pide documentación de respaldo.

Instrucciones paso a paso para rellenar el Modelo 714

Si tienes criptomonedas y estás obligado a presentar el Modelo 714 (Impuesto sobre el Patrimonio), aquí tienes una guía práctica para completar correctamente la sección correspondiente. Asegúrate de tener tus datos preparados, incluido el informe de saldos a 31 de diciembre 2024.

Paso 1: accede al portal de la Agencia Tributaria

Accede a la sede electrónica de la Agencia Tributaria. Desde el buscador, localiza el Modelo 714 del año correspondiente, dentro del apartado “Declaraciones Patrimoniales”.

Para entrar necesitas identificarte con alguno de estos métodos:

Certificado electrónico

DNI electrónico (DNIe)

Cl@ve PIN

Número de referencia de la Renta

Si es tu primer acceso, el sistema te pedirá que confirmes los datos identificativos y el idioma de la declaración. Haz clic en “Aceptar” para continuar. Si ya habías empezado la declaración, podrás retomarla o iniciar una nueva.

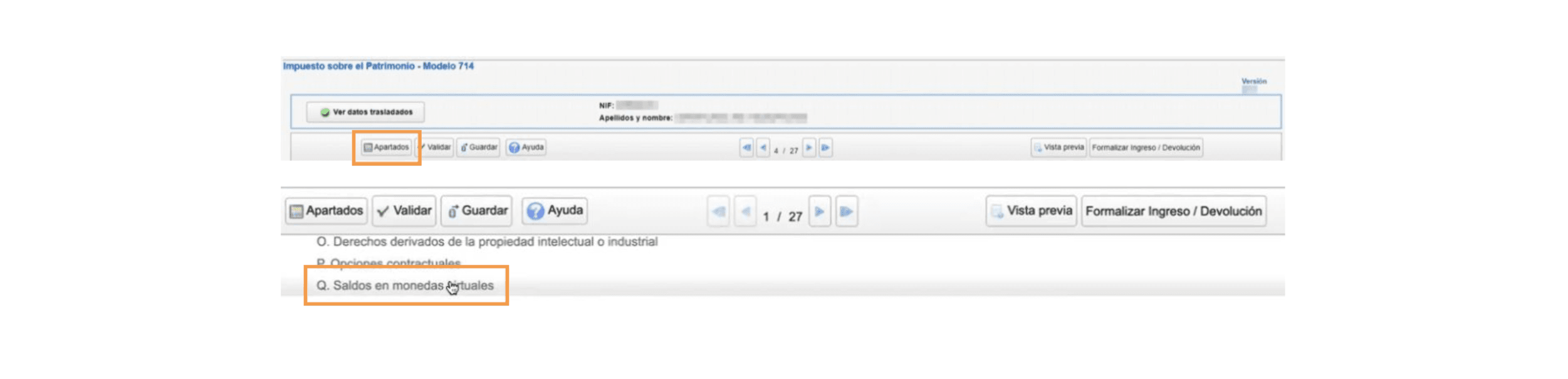

Paso 2: accede a la Sección Q - Monedas Virtuales

Una vez dentro del formulario del Modelo 714, haz clic en el botón “Apartados”, en la parte superior. Ahí verás todas las secciones disponibles.

Ve a “1 BIENES Y DERECHOS”, desplázate hacia abajo hasta encontrar “Sección Q - Saldos en monedas virtuales” y entra.

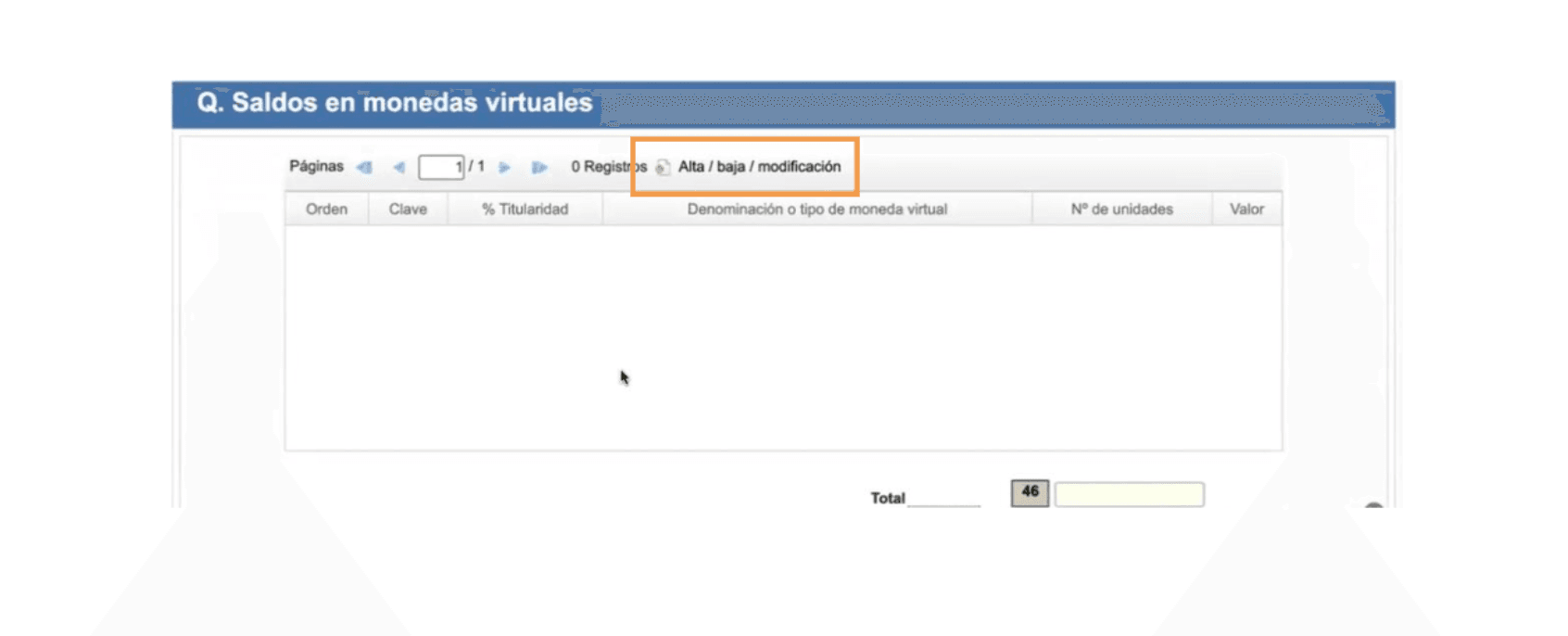

El formulario de esta sección se abrirá automáticamente. Para añadir cada criptomoneda, haz clic en “Alta/baja/modificación”. Se abrirá una ventana emergente donde deberás introducir los datos de cada criptoactivo que tengas a 31 de diciembre.

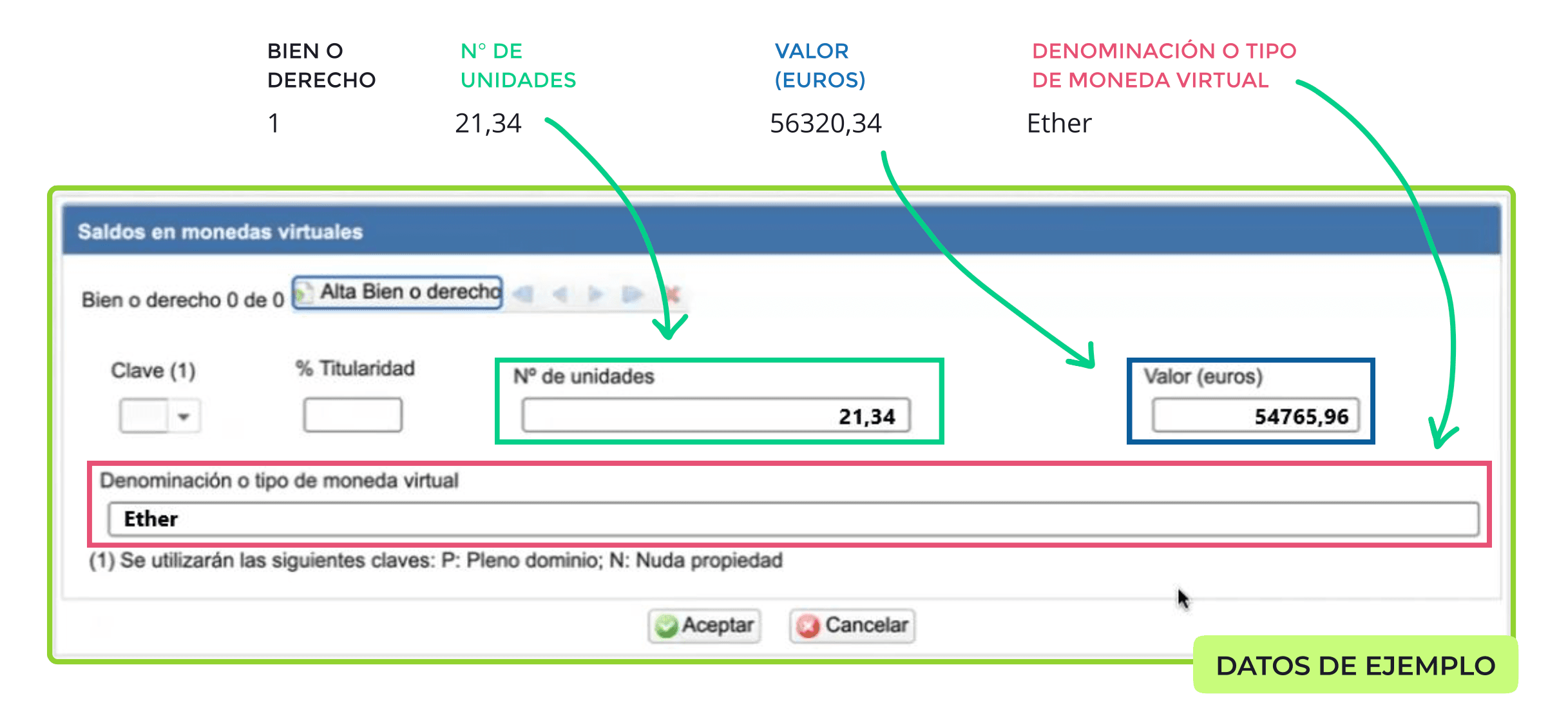

Paso 3: introduce los datos de cada criptomoneda

Por cada criptomoneda, debes rellenar estos campos:

1. Clave: tipo de derecho sobre el saldo (no está presente en el formulario CryptoBooks pre-rellenado por tratarse de datos confidenciales)

«P» - si tienes plena propiedad

«N» - si tienes solo la nuda propiedad

2. % Titolaridad/Usufructo: el porcentaje que te corresponde sobre ese activo (no está presente en el formulario CryptoBooks pre-rellenado por tratarse de datos confidenciales)

3. Nombre o tipo de moneda virtual: nombre extendido de criptoactivo (como Bitcoin, Ether, SOL, USDC) o categoría de criptoactivo (como NFT)

4. No de unidades: número de unidades del criptoactivo en posesión a 31 de diciembre (23:59)

5. Valor (euros): valor en euros de la criptomoneda mantenida a 31 de diciembre (23:59)

Para introducir una nueva criptomoneda, vuelve a pulsar «Alta/baja/modificación». Una vez rellenes estos campos, pulsa “Aceptar” y repite el proceso para cada activo.

Si tienes más activos de los que permite el sistema, puedes agrupar los últimos en la última casilla como suma acumulada.

Si el número de activos supera el permitido por el programa informático, pueden introducirse acumulativamente en la última casilla.

Paso 4: revisa el resumen patrimonial

Cuando hayas introducido todas tus criptomonedas, accede al resumen final del patrimonio. Asegúrate de que el valor total de tus activos sea coherente con lo declarado.

Recuerda: en el Modelo 714 no se declaran solo criptomonedas. También debes incluir otros bienes como:

cuentas bancarias

inmuebles

acciones, fondos de inversión, derivados

seguros con valor de rescate, obras de arte, vehículos de colección, etc.

Si falta algo, vuelve al apartado correspondiente y complétalo.

Además, puedes añadir una advertencia: declarar un patrimonio incompleto o con errores puede suponer sanciones. Revisa todo antes de continuar.

Paso 5: genera y presenta la declaración

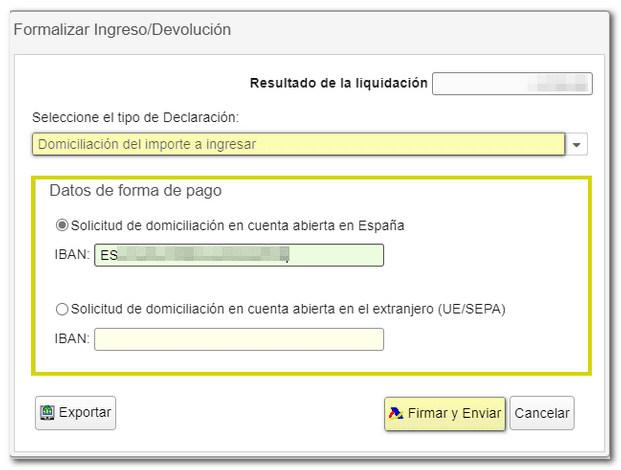

Cuando todo esté correcto, ve al apartado “Documento de ingreso”.

Haz clic en “Formalizar Ingreso/Devolución”. Ahí podrás elegir cómo pagar el impuesto:

domiciliación bancaria (solo disponible del 3 de abril al 26 de junio de 2024) - asegúrate de usar un IBAN a tu nombre, válido y autorizado por Hacienda (español o de la UE/SEPA);

pago con NRC: si eliges esta opción, pulsa “Realizar pago (obtener NRC)” para acceder a la pasarela de pago.

También puedes solicitar aplazamiento o compensación desde el mismo menú.

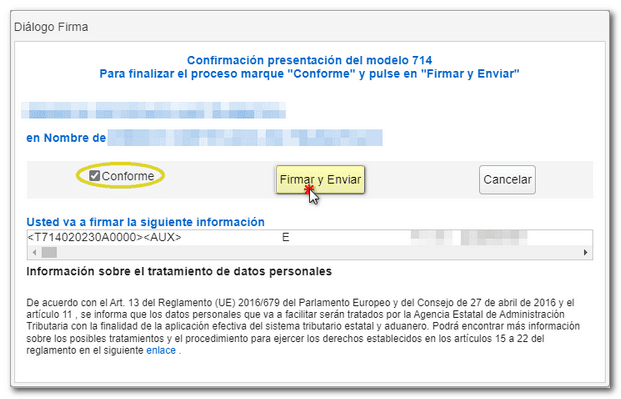

Después, pulsa “Conforme” y luego “Firmar y enviar”.

Si todo ha ido bien, verás el mensaje “Su presentación ha sido realizada con éxito” y se generará un PDF con:

Código Seguro de Verificación (CSV)

Número de justificante

Fecha y hora de presentación

Descárgalo y guárdalo. Es tu única prueba oficial.

No subestimes el Modelo 714: los errores se pagan

Si no presentas el Modelo 714 o lo haces fuera de plazo, Hacienda aplica recargos automáticos según cuánto te retrases:

hasta 3 meses: +5%

3-6 meses: +10%

6-12 meses: +15%

más de 12 meses: +20% + intereses de demora

Y eso no es todo. Si Hacienda detecta omisiones, datos falsos o infravaloraciones, puede imponerte sanciones de entre el 50 % y el 150 % del impuesto no declarado. No cumplir bien con este modelo puede desestabilizar tu situación financiera más de lo que imaginas.

¿Tienes muchas cripto y poco tiempo? CryptoBooks te lo pone fácil

Rellenar a mano el Modelo 714 es un proceso lento y propenso a errores, especialmente si tienes activos en varios exchanges, wallets y protocolos DeFi.

Con CryptoBooks puedes generar en minutos toda la información que necesitas para declarar correctamente:

informe completo para la Sección Q, ya listo para copiar;

cálculo automático de los valores en euros a 31 de diciembre;

consolidación de tus saldos en exchanges, wallets y DeFi;

reducción del riesgo de errores, recargos y sanciones;

soporte experto para preparar también los Modelos 100 y 721.

Cumplir con Hacienda no tiene por qué ser un quebradero de cabeza. Deja que CryptoBooks se encargue de la parte técnica y presenta tu declaración con tranquilidad: empieza con una prueba gratuita.

¿Te ha servido esta guía? Entonces te interesa también revisar nuestras instrucciones prácticas para los Modelo 100 y Modelo 721, y mantener tu fiscalidad cripto bajo control todo el año. Cuando se trata de impuestos, la tranquilidad vale más que cualquier token.

Otros contenidos seleccionados para ti

Fiscalidad

10/09/2024

DeFi y tributación: navegando el nuevo horizonte financiero

Descubre cómo la DeFi está transformando el panorama financiero y qué implicaciones fiscales tiene para los inversores en el nuevo ecosistema digital.

Fiscalidad

17/09/2024

Ganancias de capital en España: impuestos, cálculo y declaración

Aprende a calcular y declarar las plusvalías de las criptodivisas en España, evitando sanciones con métodos como el FIFO y herramientas como CryptoBooks.

Fiscalidad

23/09/2024

Donaciones y herencias de criptodivisas: qué impuestos pagar

Descubre los impuestos sobre donaciones y herencias de criptomonedas en España y cómo calcular la base imponible para evitar sanciones fiscales.

Fiscalidad

26/09/2024

¿Qué son los modelos 172, 173 y 721?

Conozca todo sobre los modelos 172, 173 y 721: las nuevas declaraciones fiscales para criptomonedas en España. Evita sanciones y cumple con la normativa.

Nos especializamos en fiscalidad de criptomonedas.

CryptoBooks calcula los impuestos sobre tus criptomonedas con un 100% de precisión: la tranquilidad de tener informes fiscales correctos, para entregar directamente a tu contador.

Conecta tus billeteras e intercambios

Cryptobooks admite cientos de integraciones, desde las más utilizadas hasta las más especializadas, tanto a través de API como de archivos CSV. Y si no encuentras lo que buscas, puedes crear conexiones personalizadas.

Monitorea y controla tus movimientos

Déjate ayudar por los procedimientos guiados o por nuestra IA para impuestos sobre criptomonedas que hemos creado para ti. En cualquier momento, contarás con nuestro apoyo activo.

Exporta los informes fiscales. Hecho.

Selecciona los parámetros de exportación y descarga rápidamente los informes fiscales para entregar a tu contador. Cumplimos al 100% con las leyes españolas.