Fiscalidad

03/03/2025

Cómo rellenar el Modelo 100 para criptomonedas: guía práctica paso a paso

Si has llegado hasta aquí, es porque quieres saber exactamente cómo declarar tus criptomonedas en el Modelo 100 sin errores ni complicaciones. En esta guía encontrarás un procedimiento práctico y detallado paso a paso, para que puedas completar tu declaración cumpliendo totalmente con la normativa vigente y garantizando una presentación sin complicaciones.

No obstante, si necesitas un repaso porque aún no tienes claro qué es el Modelo 100, quién está obligado a presentarlo, sus implicaciones fiscales o cuándo tienes tiempo para presentarlo (fecha límite: 30 de junio), te recomiendo que consultes el artículo complementario: 'Criptomonedas en la renta: ¿cuándo y cómo declarar tus ganancias en España?'.

Aquí nos centraremos en lo que realmente importa: cómo rellenar el Modelo 100 de forma correcta para declarar tus operaciones con criptomonedas, evitando errores y sanciones.

Instrucciones paso a paso para rellenar el Modelo 100

Ahora que tienes claro el objetivo de esta guía, es momento de pasar a la acción. Declarar tus criptomonedas en el Modelo 100 requiere atención al detalle y un conocimiento preciso de las secciones y casillas correspondientes. Te acompañaré paso a paso para que completes tu declaración de forma correcta, evitando errores que puedan derivar en sanciones.

Antes de comenzar con el proceso práctico, es fundamental que tengas claro dónde se declara cada tipo de operación:

Ganancias y pérdidas patrimoniales derivadas de la transmisión de elementos patrimoniales (Sección F2 → Casilla 1804)

Otras ganancias y pérdidas patrimoniales que no derivan de la transmisión de elementos patrimoniales (Sección F1 → Casilla 0304 para airdrops y hard forks)

Rendimientos del capital mobiliario (Sección B → Casilla 0033 para staking, farming y lending)

Con esta información clara, vamos a desglosar el proceso paso a paso para que sepas exactamente cómo declarar en línea.

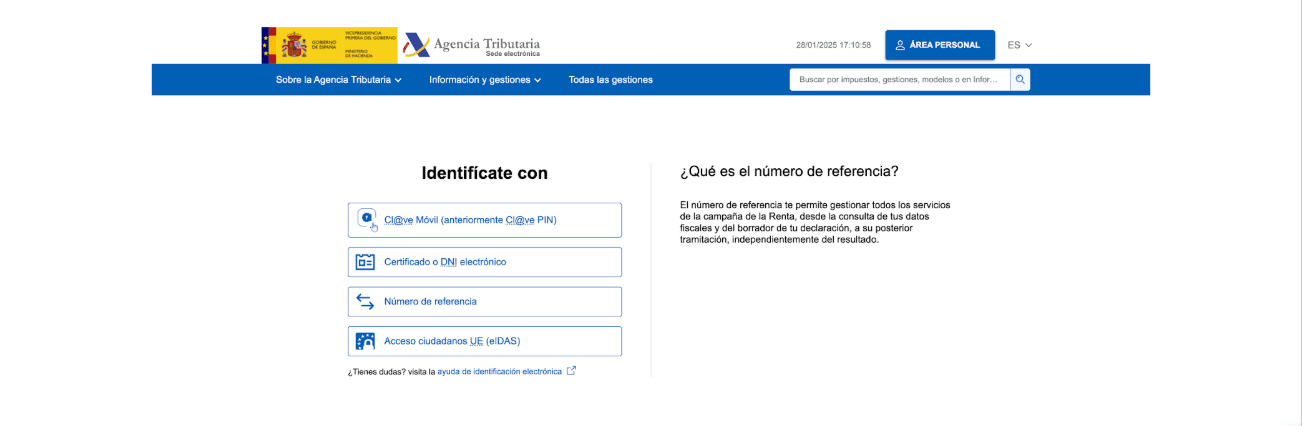

Paso 1: acceso al portal de la Agencia Tributaria

Todo empieza con el acceso correcto a la plataforma oficial para presentar el Modelo 100. Ingresa en Agencia Tributaria y selecciona la opción “Renta”.

Pulsa en “Renta WEB” y accede mediante:

Certificado digital

Cl@ve PIN

Número de referencia

Paso 2: verificación de datos personales y fiscales

Asegúrate de que la información precompilada por Hacienda sea precisa antes de continuar.

Confirma que tus datos personales (nombre, NIF, dirección) sean correctos

Revisa los datos precompilados por Hacienda

Paso 3: cómo declarar plusvalías y minusvalías, todo sobre la Casilla 1804

Cómo informar correctamente las plusvalías y minusvalías derivadas de la transmisión de criptomonedas. Las ganancias o pérdidas por venta o intercambio de criptomonedas se declaran en la Casilla 1804.

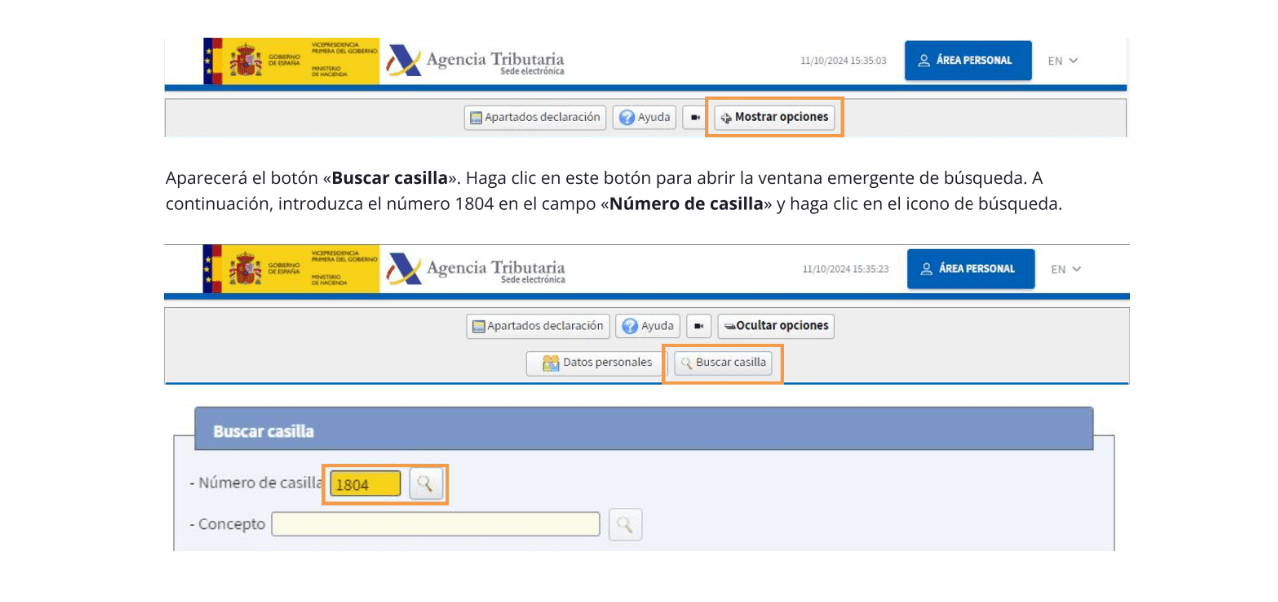

Cómo localizar la Casilla 1804

Haz clic en “Mostrar opciones” en la barra superior

Pulsa en “Buscar casilla” e introduce 1804

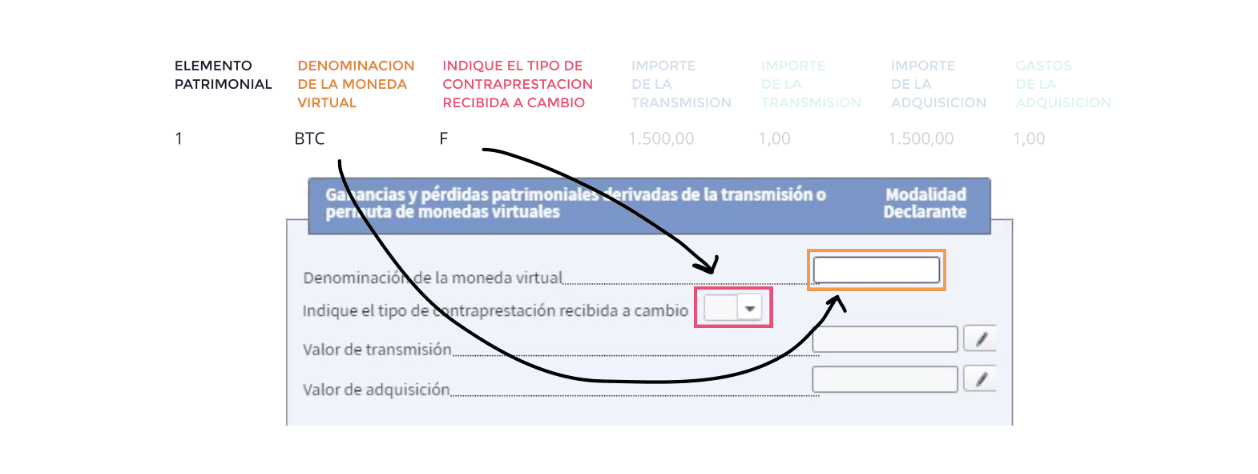

Cómo rellenar la Casilla 1804

Denominación de la moneda virtual: BTC, ETH, SOL, etc.

Tipo de contraprestación recibida:

F = Fiat

N = Otra criptomoneda

O = Otro activo virtual

B = Bienes o servicios

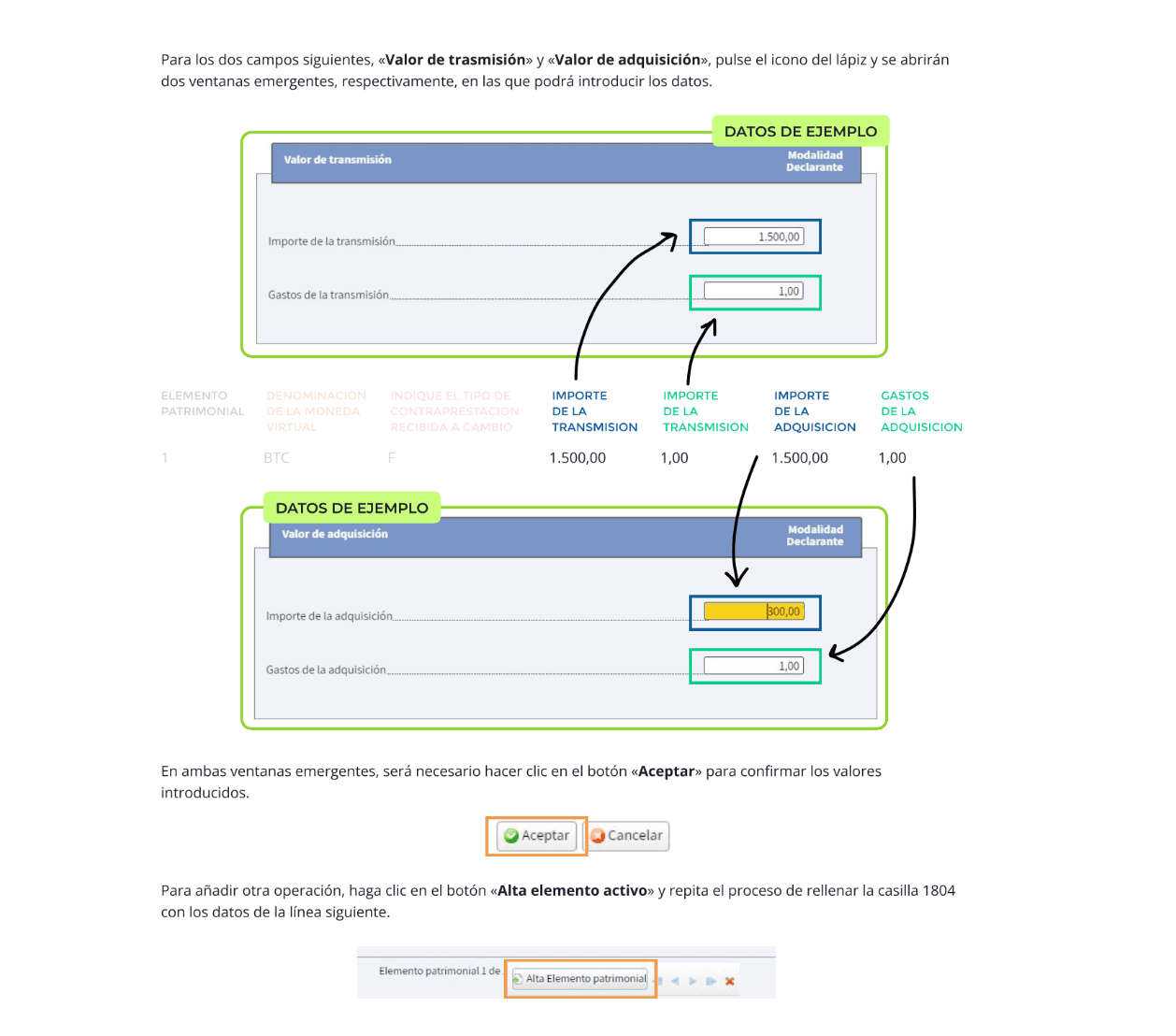

Valor de transmisión: precio total de venta

Valor de adquisición: precio de compra

Gastos de adquisición: comisiones

Consejo práctico: las comisiones asociadas tanto a la adquisición como a la transmisión de las criptomonedas pueden sumarse al coste de adquisición, reduciendo la ganancia tributable

Si hay más transacciones: pulsa “Alta elemento patrimonial” y repite el proceso.

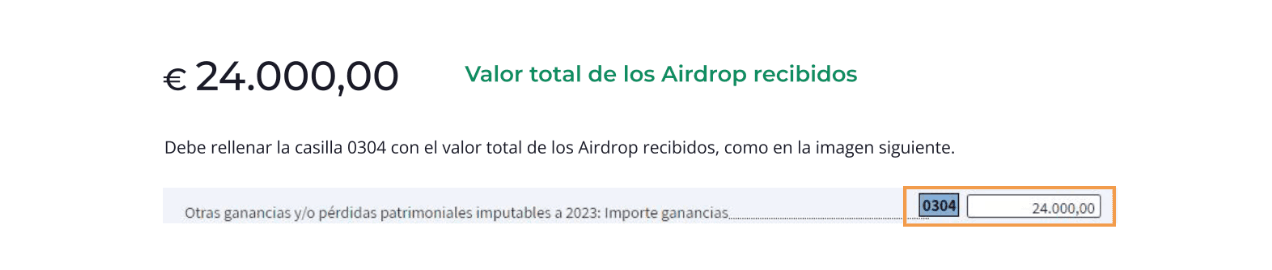

Paso 4: Airdrops y hard forks: decláralos correctamente en la Casilla 0304

Los airdrops y hard forks se declaran en la Casilla 0304.

Tratamiento fiscal según la AEAT

Los airdrops recibidos sin contraprestación directa (por ejemplo, promociones, distribuciones gratuitas) se consideran ganancias patrimoniales y deben declararse en la Casilla 0304 (Sección F1).

En este caso, la tributación sigue el régimen general de ganancias patrimoniales y se calcula en función del valor de mercado del activo en el momento de la recepción.

Importante: para los hard forks, la fecha de adquisición será aquella en la que el contribuyente haya tenido acceso y control efectivo sobre los activos, no necesariamente la fecha técnica del fork.

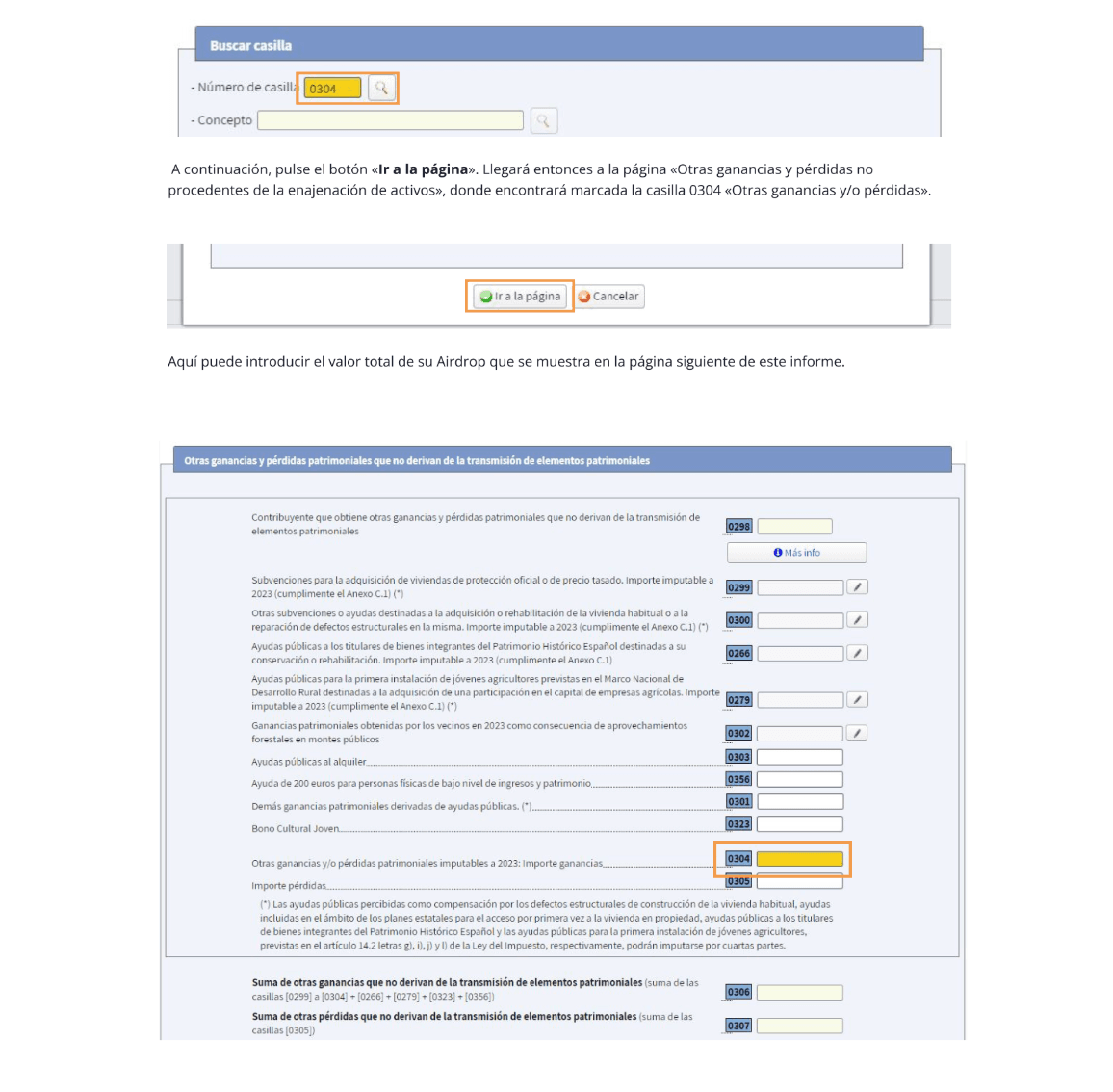

Cómo localizar la Casilla 0304

Repite el proceso de búsqueda de casilla, pero introduce 0304

Cómo rellenar la Casilla 0304

Denominación de la criptomoneda recibida

Fecha de adquisición

Unidades recibidas

Valor en euros al momento de la recepción

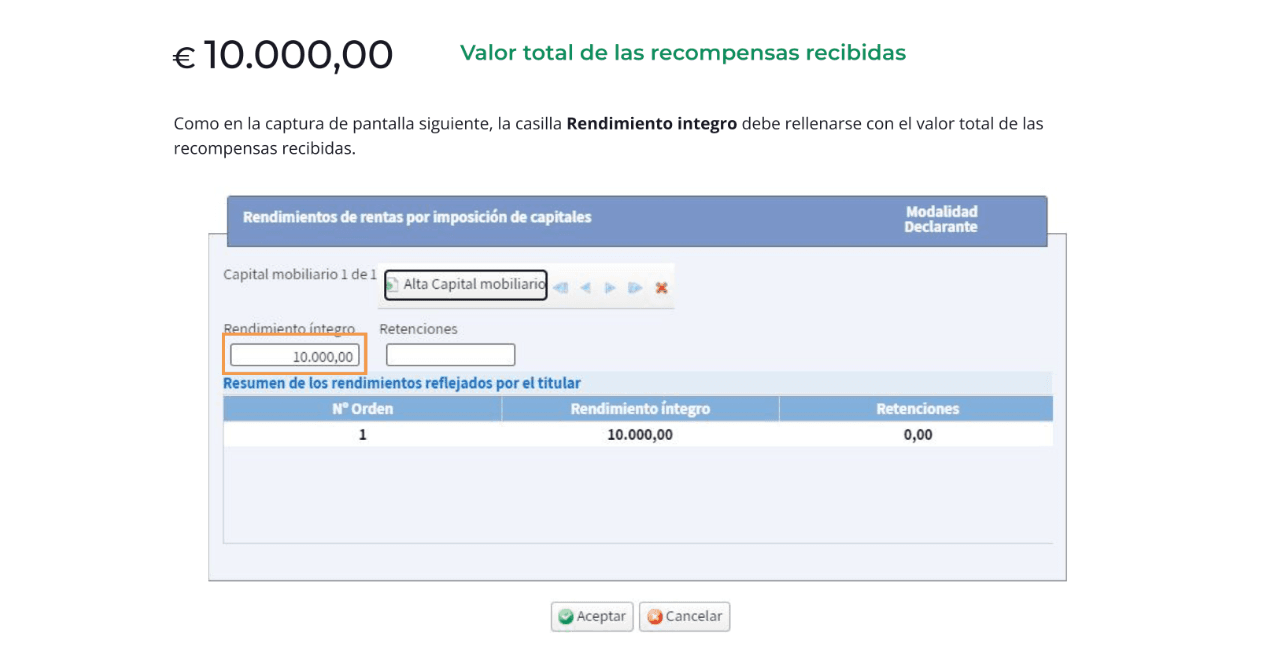

Paso 5: Staking, farming y lending: evita errores en la Casilla 0033

Tenga cuidado al declarar las rentas generadas por estas actividades e intente evitar cometer los errores más comunes.

Los rendimientos generados por el airdrop, el staking, el cultivo y el préstamo se declaran, por regla general, en la casilla 0033 como rendimientos de capital mobiliario, tributando en la base imponible general. Sin embargo, existen matices fundamentales que determinan su clasificación fiscal exacta.

Tratamiento fiscal según la AEAT

Airdrops: si los airdrops están vinculados a una actividad habitual (por ejemplo, ingresos obtenidos por servicios, programas de afiliados, promociones continuas), se consideran rendimientos del capital mobiliario y deben declararse en la Casilla 0033 (Sección B).

Staking: si se realiza de forma ocasional, tributa como rendimiento del capital mobiliario en la Casilla 0033.

Farming y Lending: generalmente se tratan como rendimientos del capital mobiliario (Casilla 0033), salvo que se realicen de forma profesional o habitual, en cuyo caso pasarían a ser rendimientos de actividad económica.

Consejo clave: determinar si una operación se realiza de manera ocasional o habitual es esencial para una declaración correcta. Factores como la frecuencia de las operaciones, el volumen de activos gestionados y el propósito económico pueden influir en esta clasificación.

Cómo localizar la Casilla 0033

Introduce 0033 en la búsqueda de casillas.

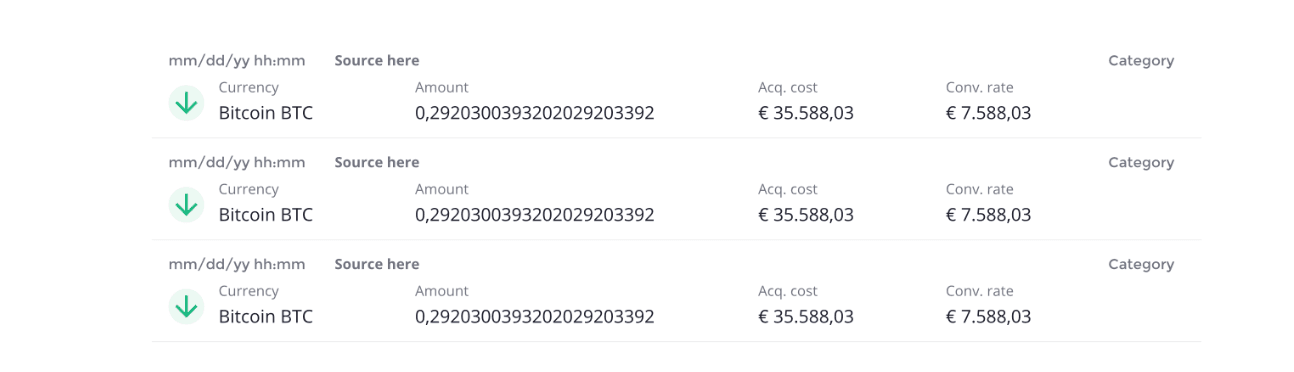

Cómo rellenar la Casilla 0033

Denominación de la criptomoneda

Fecha de adquisición

Importe total recibido en euros

Gastos deducibles (comisiones, si aplican)

A continuación encontrarás la lista de todas las transacciones de staking y farming recibidas, que en suma constituyen el valor total. No necesitas utilizar estos datos en otros apartados; es solo para completar la información.

Paso 6: Revisión final y envío (rew)

Últimas comprobaciones antes de enviar tu Modelo 100 y evitar sanciones.

Verifica que todos los datos se hayan introducido correctamente

Haz clic en “Validar” para comprobar que no hay errores

Pulsa en “Firmar y Enviar” para presentar tu declaración

Con esta revisión, has completado la declaración de tus operaciones con criptomonedas en el Modelo 100. No obstante, recuerda que la declaración de la renta es un proceso global, por lo que antes de enviar el formulario, verifica que el resto de tus datos fiscales estén correctos y completos.

Checklist final: ¿Está todo listo para presentar tu Modelo 100?

Antes de pulsar “Firmar y Enviar”, asegúrate de haber revisado lo siguiente:

¿He declarado TODAS las operaciones fiscalmente relevantes?

¿He convertido correctamente cada transacción a euros en el momento exacto de la operación?

¿He incluido las comisiones en el valor de adquisición o transmisión para reducir la base imponible?

¿He diferenciado correctamente los tipos de ingresos (staking, farming, airdrop, minería, etc.) y los he ubicado en las casillas correctas?

¿He comprobado que los umbrales de tributación aplicables se cumplen para evitar sanciones?

¿He revisado si alguno de mis airdrops podría considerarse donación o si el staking que realizo se clasifica como actividad económica?

Si todas tus respuestas son afirmativas, puedes presentar tu Modelo 100 con tranquilidad. Antes de concluir, revisemos las posibles sanciones por errores u omisiones en la declaración.

Sanciones por no presentación o presentación incorrecta de la Modelo 100

La no presentación o una declaración incorrecta de criptodivisas puede acarrear diversas sanciones. Veamos los dos escenarios: el primero, cuando no hay un requerimiento previo de las autoridades fiscales, y el segundo, cuando sí lo hay.

Declaración fuera de plazo (sin requerimiento previo de la AEAT):

Hasta 3 meses: recargo del 5% del importe adeudado

Entre 3 y 6 meses: recargo del 10%

Entre 6 y 12 meses: recargo del 15%

Más de 12 meses: recargo del 20% más intereses de demora

Errores descubiertos por la AEAT (omisión de criptomonedas):

Sanciones que oscilan entre el 50% y el 150% del importe no declarado, en función de la gravedad de la infracción

Para una visión completa y detallada de las posibles sanciones y cómo evitarlas, te recomendamos consultar el siguiente artículo: "las sanciones por no declarar criptomonedas en España: consecuencias y cómo evitarlas".

Hazlo fácil con CryptoBooks

El Modelo 100 es una parte clave del cumplimiento fiscal para quienes operan con criptomonedas. Además, dependiendo del patrimonio y la ubicación de los activos, algunos contribuyentes también deben presentar el Modelo 721 y el Modelo 714 (Impuesto sobre el Patrimonio).

Hacerlo manualmente puede ser tedioso y propenso a errores. CryptoBooks te ayuda a automatizar y simplificar la declaración de tus operaciones cripto, asegurando que cumplas con la normativa sin estrés.

¿Por qué usar CryptoBooks?

Declarar correctamente tus criptoactivos puede ser complejo, especialmente si operas en múltiples plataformas y generas distintos tipos de ingresos. CryptoBooks simplifica este proceso de forma integral:

Genera automáticamente un informe estructurado con los datos exactos para el Modelo 100, evitando cálculos manuales y reduciendo el margen de error.

Integra todas tus operaciones (staking, trading, lending, airdrops, etc.) y las clasifica según su tratamiento fiscal.

Consolidación fiscal total: además del Modelo 100, CryptoBooks también proporciona los datos preformateados para el Modelo 721 y Modelo 714, facilitando un cumplimiento fiscal integral.

Minimiza el riesgo de sanciones al estructurar la información correctamente para su declaración en la AEAT.

Si esta guía te ha sido útil para declarar tus criptoactivos en el Modelo 100, asegúrate de cumplir con todas tus obligaciones fiscales con nuestras herramientas y guías especializadas.

Gestionar la fiscalidad de tus criptomonedas nunca ha sido tan fácil. Empieza con una prueba gratuita y lleva tu declaración al siguiente nivel con CryptoBooks.

Otros contenidos seleccionados para ti

Fiscalidad

10/09/2024

DeFi y tributación: navegando el nuevo horizonte financiero

Descubre cómo la DeFi está transformando el panorama financiero y qué implicaciones fiscales tiene para los inversores en el nuevo ecosistema digital.

Fiscalidad

17/09/2024

Ganancias de capital en España: impuestos, cálculo y declaración

Aprende a calcular y declarar las plusvalías de las criptodivisas en España, evitando sanciones con métodos como el FIFO y herramientas como CryptoBooks.

Fiscalidad

23/09/2024

Donaciones y herencias de criptodivisas: qué impuestos pagar

Descubre los impuestos sobre donaciones y herencias de criptomonedas en España y cómo calcular la base imponible para evitar sanciones fiscales.

Fiscalidad

26/09/2024

¿Qué son los modelos 172, 173 y 721?

Conozca todo sobre los modelos 172, 173 y 721: las nuevas declaraciones fiscales para criptomonedas en España. Evita sanciones y cumple con la normativa.

Nos especializamos en fiscalidad de criptomonedas.

CryptoBooks calcula los impuestos sobre tus criptomonedas con un 100% de precisión: la tranquilidad de tener informes fiscales correctos, para entregar directamente a tu contador.

Conecta tus billeteras e intercambios

Cryptobooks admite cientos de integraciones, desde las más utilizadas hasta las más especializadas, tanto a través de API como de archivos CSV. Y si no encuentras lo que buscas, puedes crear conexiones personalizadas.

Monitorea y controla tus movimientos

Déjate ayudar por los procedimientos guiados o por nuestra IA para impuestos sobre criptomonedas que hemos creado para ti. En cualquier momento, contarás con nuestro apoyo activo.

Exporta los informes fiscales. Hecho.

Selecciona los parámetros de exportación y descarga rápidamente los informes fiscales para entregar a tu contador. Cumplimos al 100% con las leyes españolas.