Fiscalità

22/05/2025

Tassazione Bitget: come dichiarare e pagare le imposte sulle crypto

Hai usato Bitget per comprare, vendere o movimentare crypto? Allora è importante capire come gestire correttamente anche gli aspetti fiscali.

Bitget è uno degli exchange più utilizzati a livello globale, anche da utenti italiani, ma non applica trattenute automatiche sulle imposte. Questo significa che il calcolo delle imposte e la compilazione della dichiarazione spettano interamente a te.

Se utilizzi Bitget, puoi usare CryptoBooks per ricostruire tutte le operazioni, applicare le regole fiscali italiane e ottenere i report necessari per la dichiarazione. In questa guida ti spiego cosa devi fare, passo dopo passo. Se invece stai valutando di aprire un account su Bitget, la registrazione avviene dal sito ufficiale, richiede il completamento del KYC e consente di iniziare subito a operare.

In questa guida, disponibile anche in formato video “Come dichiarare le crypto su Bitget”, trovi tutto quello che serve per restare in regola senza complicazioni:

quando e come si pagano le imposte sulle crypto detenute o scambiate su Bitget;

come gestire il monitoraggio fiscale e calcolare le plusvalenze;

quali modelli e quadri compilare correttamente;

le modalità operative per effettuare i versamenti con modello F24.

Che tu faccia solo spot trading o utilizzi Bitget anche per staking, earning o copy trading, qui trovi risposte operative chiare e uno strumento pratico per evitare errori in dichiarazione.

Bitget e tasse crypto: quello che devi sapere subito

Bitget è un exchange globale tra i più usati per il trading spot e futures. Nonostante sia accessibile anche agli utenti italiani, non è iscritto all’OAM e non agisce da sostituto d’imposta.

Questo significa che:

non trattiene automaticamente l’imposta di bollo (IC) → devi calcolarla e versarla tu, se dovuta

non versa alcuna imposta per tuo conto → la responsabilità fiscale è nelle tue mani

Come illustrato nell’articolo in cui ti spiego la differenza tra IC e Imposta di Bollo, la gestione autonoma è preferibile: l’IC viene calcolata in base ai giorni di detenzione, tenendo quindi conto dell’effettivo numero di giorni in cui hai detenuto ogni tipologia di assets. In più, l’IC non va pagata se risulta di importo uguale o inferiore a 12 euro.

Al contrario, le piattaforme che trattengono l’imposta di bollo poiché abilitate ad essere sostituto d’imposta non “pesano” l’imposta per la detenzione e non hanno soglia di esenzione.

Tornando agli obblighi principali previsti per Bitget, oltre al calcolo e al versamento dell’IC, si aggiungono gli obblighi dichiarativi relativi al monitoraggio fiscale (quadro RW o W) e alla segnalazione di plusvalenze e minusvalenze (quadro RT o T) - con contestuale versamento dell’imposta sostitutiva qualora sia dovuta.

Plusvalenze e IC: le due imposte da considerare

Imposta sul valore delle cripto-attività (IC)

È pari allo 0,2% del valore in euro delle crypto che possiedi al 31 dicembre. Si paga con il modello F24, indicando il codice tributo 1727 se l’importo totale dovuto supera i 12€. Per la prima (o unica) rata di acconto, devi indicare il codice 1728 - e per l'eventuale seconda rata il 1729. Può essere utile ripassare quali sono i codici tributo che l'Agenzia ha dedicato alle cripto-attività in questo articolo.

Come anticipato, su Bitget l’IC non viene trattenuta automaticamente: spetta a te calcolarla e versarla. Inoltre, devi indicare l’intero ammontare delle tue crypto al 31/12 (oppure alla data in cui hai venduto tutto) nel Quadro RW (o W).

Imposta sulle plusvalenze

Le plusvalenze da cripto-attività, quali compravendita spot, staking, airdrop o cashback, sono tassate al 26%, ma solo se superano la franchigia di 2.000€. Anche in questo caso, il versamento si effettua tramite modello F24, utilizzando il codice tributo 1715. Per la dichiarazione che effettuerai nel 2026 per l'anno fiscale 2025, ricorda che l'area di esenzione garantita dalla franchigia è stata rimossa.

Per quanto riguarda i contratti perpetual e gli altri derivati crypto, le plusvalenze vanno dichiarate nella parte del quadro RT riservati ai redditi di capitale derivanti da strumenti finanziari. Fiscalmente non sono considerati redditi diversi, ma redditi di capitale (TUIR, art. 44, co. 1, lett. h). Pur avendo come sottostante cripto-attività, questi strumenti rientrano infatti nella lettera c-quater dell’art. 67 TUIR, non nella c-sexies.

Nota: non puoi compensare le minusvalenze sui derivati con sottostante cripto-attività con quelle delle operazioni spot: si tratta di due categorie di asset differenti, secondo il Fisco!

Crypto derivati, staking, rewards: inquadramento fiscale

Bitget offre numerosi strumenti e servizi, ciascuno con implicazioni fiscali precise:

spot trading: guadagni → tassati al 26% come redditi diversi → RT/T sez. V;

futures/perpetual: derivati → tassati al 26% come redditi di capitale derivanti da rapporti di natura finanziaria → RT/T sez II-A (art. 67, comma 1, lett. c-quater);

copy trading: operazioni copiate → trattate come se effettuate direttamente → incluse in RT/T;

earn e staking: rewards → tassate al 26% sul loro intero valore e incluse nel calcolo delle plusvalenze;

prestiti crypto → seppur non vi sia un evento imponibile all'ottenimento del prestito, ricorda che il collaterale va incluso nella dichiarazione in RW.

RW/W: il conto Bitget va dichiarato? Sì, sempre

Tutte le crypto che detieni su Bitget vanno dichiarate nel Quadro RW (Modello Redditi PF) oppure nel quadro W del 730. Anche se non ci sono guadagni o vendite, il solo fatto di possedere crypto su una piattaforma ti obbliga al monitoraggio fiscale.

Utilizzando CryptoBooks, come scoprirai nei prossimi paragrafi, puoi generare automaticamente il valore da dichiarare al 31 dicembre e il dichiarativo già precompilato pronto per la compilazione.

Sotto i 2.000€ non paghi, ma non dimenticare la dichiarazione

Se il totale delle tue plusvalenze annuali è inferiore a 2.000€, non sei tenuto a versare nulla. E ricorda che l’anno fiscale 2024 è l’ultimo periodo di validità della franchigia per cui le plusvalenze vanno calcolate e tassate solo per la somma eccedente i 2.000€.

Ma non per questo puoi ignorare la dichiarazione: monitorare, conservare e dichiarare sono comunque passaggi fondamentali per evitare problemi futuri.

Le scadenze fiscali crypto 2025: versamenti e invio dichiarazione

Dichiarare le cripto-attività significa rispettare un calendario preciso. Le scadenze si dividono in due gruppi:

pagamenti delle imposte: saldo IC e acconto, imposta sostitutiva sulle plusvalenze;

invio dei modelli dichiarativi: Modello 730 o Redditi PF

Versamenti: entro il 30 giugno 2025

IC (saldo 2024) → codice 1727

Imposta sostitutiva su plusvalenze 2024 (aliquota 26%) → codice 1715

Primo acconto IC 2025 → codice 1728

Se non riesci a rispettare questa scadenza, puoi effettuare i versamenti entro il 31 luglio con una maggiorazione dello 0,4%. Oltre tale data, puoi regolarizzarti tramite ravvedimento operoso, con sanzioni ridotte (per le quali dovrai effettuare i versamenti con i codici 8945 e 1945).

Invio della dichiarazione

Modello 730/2025 → entro il 30 settembre 2025

Include ora il Quadro T, pensato per le plusvalenze crypto

Il Quadro W resta invariato per il monitoraggio patrimoniale

Modello Redditi PF → entro il 31 ottobre 2025

Include Quadro RW e Quadro RT

Se invii in ritardo, hai 90 giorni per sanare la situazione (fino al 29 gennaio 2026). Oltre, la dichiarazione si considera omessa, con sanzioni elevate.

Infine, nel caso tu abbia da versare la seconda rata dell’acconto dell’IC, la scadenza è il 30 novembre 2025. Se l’IC complessiva supera i 257,52€, dovrai avrai infatti la possibilità di effettuare il versamento in due tranche:

40% a giugno

60% a novembre (codice 1729)

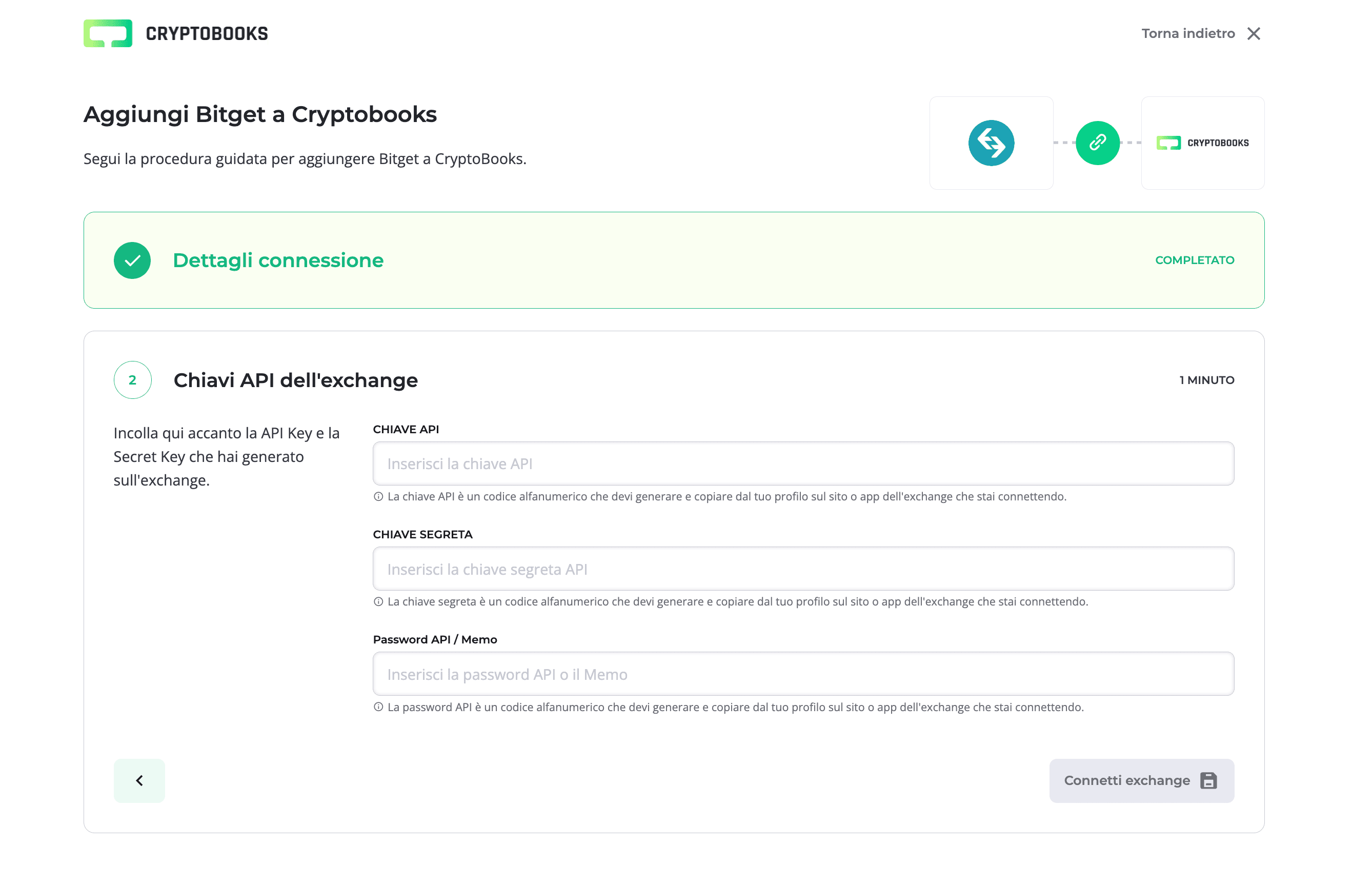

Collega Bitget a CryptoBooks in 1 minuto

Prima di pensare alla dichiarazione, devi avere uno storico completo e ordinato delle tue operazioni su Bitget. Ogni compravendita, ogni scambio, ogni conversione e airdrop ottenuto: tutto va tracciato con massima precisione. E qui hai due strade:

Automatica: colleghi Bitget a CryptoBooks via API, lasciando che il software faccia tutto per conto tuo;

Manuale: scarichi i CSV da Bitget, li converti nel formato richiesto da CryptoBooks per garantire un corretto import.

CryptoBooks importa ogni dato, lo classifica secondo la normativa italiana, calcola le imposte, e ti genera i quadri precompilati già pronti. Effettuando l'integrazione tramite API, la connessione si aggiornerà automaticamente fornendoti nella dashboard un quadro puntuale e preciso.

Tema sicurezza: CryptoBooks non ti chiederà mai seed-phrase o chiavi private

CryptoBooks utilizza connessioni API in sola lettura, che non consentono al software né di spostare i tuoi fondi né di accedere a credenziali sensibili. L’unico scopo è leggere i dati delle tue operazioni, classificarli correttamente e generare i report. Nessun rischio per la tua sicurezza, pieno controllo da parte tua.

La tua documentazione deve parlare per te

Per poter rispondere con serenità ad eventuali controlli, è essenziale:

conservare i documenti relativi alle transazioni: estratti conto, file CSV, API log, screenshot di conferma degli acquisti e vendite;

mantenere uno storico accurato di come sono state calcolate plusvalenze e minusvalenze;

predisporre report dettagliati che dimostrino al Fisco la provenienza di ogni voce di guadagno o di spesa (fee, commissioni, etc...).

CryptoBooks ti permette di archiviare ogni dato in automatico, generando una documentazione ordinata, coerente e pronta per eventuali controlli. Un sistema progettato per fare quello che farebbe il tuo commercialista, ottimizzato per il mondo crypto.

Non solo Bitget: il Fisco guarda tutto

Ricorda: la dichiarazione non riguarda solo un singolo exchange, ma l’intera posizione crypto.

Con CryptoBooks puoi consolidare:

wallet self-custody (Ledger, Metamask, ecc...)

altri exchange (Binance, Kraken, Coinbase…)

protocolli DeFi, piattaforme staking, carte crypto.

Solo così avrai un quadro fiscale coerente, completo e difendibile in caso di controlli.

Con CryptoBooks, le tasse su Bitget non sono più un problema

Navigare il mondo delle criptovalute è un’impresa già di per sé titanica: non aggiungerci anche lo stress del rischio fiscale.

Utilizza CryptoBooks per semplificare l’intero processo di dichiarazione, evitando di scaricare continuamente CSV e perderci sopra ore in calcoli complessi: CryptoBooks ti consente di collegare automaticamente Bitget (e oltre 600 piattaforme), importare le operazioni, calcolare le imposte e generare i report precompilati, sia per il Modello Redditi PF che per il 730.

Non hai ancora un account su Bitget? Puoi crearne uno in pochi minuti (KYC richiesto) andando sul loro sito ufficiale.

Altri contenuti selezionati per te

Fiscalità

02/02/2024

Liquidity Pool: come calcolare il valore delle mie criptovalute?

Depositare le proprie criptovalute in una liquidity pool è uno dei casi d’uso più comuni della Finanza Decentralizzata. In questo articolo vediamo come funziona.

Fiscalità

02/02/2024

Dichiarazione Criptovalute: Scadenze Fiscali e Sanzioni 2025

In questo articolo scoprirai quali sono le scadenze per la dichiarazione delle crypto nel 2025.

Fiscalità

02/02/2024

Commissioni degli exchange sui movimenti in criptovaluta come si calcolano

In questo articolo vediamo insieme come alcuni exchange applicano le commissioni alle diverse transazioni in criptovalute.

Fiscalità

02/02/2024

Manovra finanziaria 2023 e criptovalute: le nuove misure fiscali

In questo articolo vediamo insieme quali sono le norme introdotte dalla manovra finanziaria 2023 in materia di fiscalità delle criptovalute.

Siamo specializzati in fiscalità crypto

CryptoBooks calcola le tasse sulle tue criptovalute con il 100% di accuratezza: la tranquillità di report fiscali corretti, da consegnare direttamente al tuo commercialista.

Connetti i tuoi wallet ed exchange

CryptoBooks supporta centinaia di integrazioni, da quelle più diffuse a quelle di nicchia, tramite API o CSV per gli exchange. Puoi anche connettere direttamente chain e wallet. E se non trovi ciò che cerchi, puoi creare integrazioni personalizzate.

Monitora e controlla i movimenti

Affidati alle procedure guidate o alla nostra AI per la riconciliazione delle transazioni crypto, su misura per te. Potrai contare sul nostro supporto dedicato, in ogni momento.

Esporta i report fiscali

Scegli i parametri di esportazione e scarica i quadri pre-compilati e i report fiscali da consegnare al tuo commercialista. Rispettiamo le leggi italiane al 100%.